比特币爆发货币战争

币界网报道:

币界网报道:

原标题:Trump’s Gambit: The Quiet War Between the White House and JPMorgan

作者:Maryland HODL

一场货币权力战争正在明目张胆地爆发——而几乎无人理解其利害关系。以下是我个人的推测性解读。

过去数月间,政治、市场与媒体领域浮现出某种模式。零散的头条新闻突然串联起来,市场异常现象不再显得偶然,机构行为者表现出不同寻常的侵略性。更深层的动荡正在水面下酝酿。

这并非正常的货币周期。这并非传统党派之争。这更非所谓「市场波动」。

我们目睹的是两种货币体系间的直接对抗:

旧秩序:以摩根大通、华尔街和美联储为核心。

新秩序:以财政部、稳定币及比特币锚定的数字架构为核心。

这场冲突不再是纸上谈兵,而是真实存在的,并且正在加剧。几十年来,它首次公开化。下文将尝试勾勒真实的战场图景——多数分析师因固守1970-2010年的分析框架,未能看清这个正在突破桎梏的世界。

一、摩根大通走出幕后

大多数人认为摩根大通是一家银行。这是错误的。

摩根实为全球金融体制的执行中枢——它最贴近美联储核心机制,主导全球美元结算体系,更是传统货币架构的首要执行者。

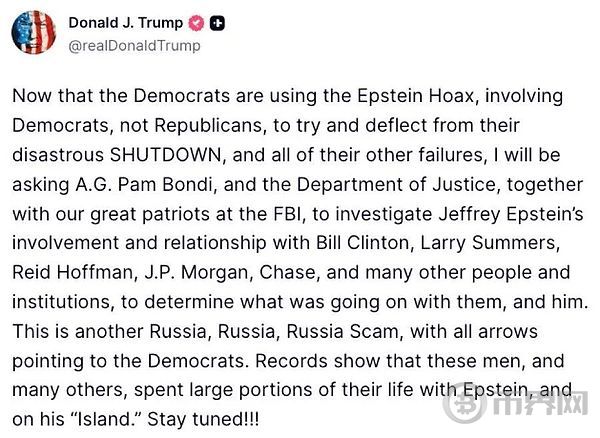

因此当特朗普发文揭露爱泼斯坦网络并点名摩根大通(而非孤立指责个人)时,绝非修辞夸张。他将这个体系中最根深蒂固的机构拉入了舆论风暴。

与此同时:

摩根大通正是对MSTR发起激进做空压力的主要推手——恰逢比特币宏观叙事威胁传统货币利益的时刻。

试图从摩根大通转出MSTR股票的客户报告交割延迟,暗示托管压力——这种状况仅在内部运作受阻时才会出现。

摩根大通在美联储生态系统中占据战略核心地位,无论从结构还是政治层面皆然。动摇其地位等同于动摇旧有货币体制本身。

这一切都不正常。这一切都是同一个故事的一部分。

二、政府悄然转向:将货币政策权力归还财政部

当媒体沉迷于文化战争的干扰时,真正的战略议程是货币层面的。

政府正悄然推动货币发行权回归美国财政部的手段包括:

财政部整合型稳定币

可编程结算通道

比特币储备作为长期抵押品

这种转变并非对现有体系的微调。而是彻底替换了体系的核心权力中枢。

当前美联储与商业银行(以摩根大通为首)垄断着美元创造与分配的中介权。若财政部联合稳定币成为发行结算主干,银行体系将丧失权威、利润与控制权。

摩根大通深谙此道。他们精准洞悉稳定币的象征意义。他们清楚若财政部成为可编程美元发行方将引发何种后果。

因此他们展开反击——不是通过新闻稿,而是运用市场战术:

衍生品施压,

流动性瓶颈,

叙事压制,

托管延迟,

以及政治影响力。

这并非政策争端。这是关乎存亡的斗争。

三、比特币:意外的战场

比特币并非目标...而是战场。

政府希望在推进财政部锚定的数字结算系统前,先进行低调的战略性囤积。过早宣布将引发伽马挤压,使比特币突破逃逸速度,导致囤积成本高得离谱。

问题何在?

旧体系正运用黄金式压制机制扼杀比特币信号:

纸质衍生品泛滥,

大规模合成做空,

舆论战,

关键技术位流动性突袭,

主要一级经纪商托管瓶颈。

摩根大通耗费数十年在黄金领域精进这些技艺,如今正将其应用于比特币。并非因比特币直接威胁银行利润,而是因比特币强化了财政部的未来货币架构,削弱了美联储的地位。

政府面临残酷的战略抉择:

1.放任摩根大通继续压制比特币,维持低价囤积能力。

2.或发布战略声明,触发比特币突破性上涨,却在政治立场尚未统一前暴露隐蔽布局。

这正是政府对比特币保持沉默的原因。并非因不理解其本质,而是因洞悉得太透彻。

四. 双方皆立足于脆弱根基

这场博弈发生在历经六十载构建的货币体系之上:

金融化

结构性杠杆

人为压低利率

资产优先增长

储备集中化

以及机构垄断化。

历史关联性正全面瓦解,因体系已失协调。将此视为常规周期的传统金融评论家未能察觉:循环本身正在消解。

货币体制正在崩裂。金融管道已失稳。激励机制正分化。

而两大阵营(摩根大通的旧秩序与财政部的全新秩序)正立足于同一脆弱基石。任何误判都可能引发连锁不稳定。

这正是当前动向显得如此诡谲、支离破碎且狂乱的原因。

五. MSTR:遭受直接攻击的转换桥梁

现在我们引入多数评论者忽略的关键层级。

MicroStrategy绝非普通企业比特币持有者。

它已演变为转换机制——连接传统机构资本与新兴比特币-国债货币体系的桥梁。

MSTR的结构、杠杆比特币策略及其优先股产品,实质上将法定货币、信贷及国债资产转化为长期比特币敞口。由此,MSTR已成为无法(或不愿)直接持有现货比特币的机构与散户的实际入口,同时为受YCC人为压制收益率困扰的投资者提供解脱途径。

这意味着:

若美国政府设想由国债支持的数字美元与比特币储备并存的未来,MSTR正是实现该转型的关键企业通道。

摩根大通深谙此道。

因此当摩根大通:

推动大规模做空

制造交割延迟

施压MSTR流动性

煽动负面市场叙事

其目标绝非仅针对迈克尔·塞勒。而是摧毁使政府长期积累策略成为可能的转化桥梁。

甚至存在一种合理推测(虽仍属高度推测,但逻辑性日益增强):美国政府最终可能介入并战略性投资MSTR。正如近期(@joshmandell6)所指出可能采取的形式包括:

以注入美国国债换取MSTR股权,

此举将明确支持MSTR的优先投资工具并提升其信用评级。

该举措虽存在政治与金融风险,

却将释放全球无法忽视的信号:

美国正在捍卫其新兴货币体系的关键节点。

仅此可能性就足以解释摩根大通为何发起如此猛烈的攻击。

六、关键窗口期:对美联储的控制

接下来,时间变得非常紧迫。

正如@caitlinlong近期所言:特朗普必须在鲍威尔卸任前实现对美联储治理结构的实质性控制。当前局势对他不利...他在理事会中落后约3-4票。

多重瓶颈同时爆发:

丽莎·库克的最高法院提名之争可能持续数月,延误关键决策。

2025年2月的美联储理事选举或将固化数年对立的治理格局。

即将到来的中期选举中,若共和党表现不佳,将重创政府重整货币权力的能力。

正因如此,经济动能必须当下显现,而非半年之后。这正是财政部发行策略正在调整的原因。这正是稳定币监管突然成为高风险议题的原因。这正是比特币打压行动如此重要的原因。这也正是围绕MSTR的斗争绝非小事而是结构性对抗的原因。

若政府失去国会控制权,特朗普将沦为跛脚鸭...无法重构货币体系,反被其试图规避的机构所困。而到2028年,这扇窗口将彻底关闭。

时间紧迫,压力巨大。

七、更宏观的战略图景

当你退后一步,就会发现其中的规律:

摩根大通正发动防御战,以维护其作为全球核心节点的联储银行体系。

政府正通过稳定币和比特币储备实施隐蔽转型,以恢复财政部的货币主导权。

比特币成为代理战场——价格压制守护旧体系,隐秘囤积赋能新体系。

MSTR是转换桥梁,作为机构入场通道正威胁摩根大通对资本流的垄断。

美联储治理是咽喉要道,政治时机是制约枷锁。

一切都在不稳固的基石上发生,任何失误都将引发不可预测的系统性后果。

这既非金融故事,亦非政治故事。这是文明层面的货币转型。

六十年来首次,这场冲突不再隐蔽。

八、特朗普的策略

政府的战略逐渐清晰:

放任摩根大通在压制中自曝破绽。

暗中囤积比特币。

捍卫并可能强化MSTR桥梁。

迅速重塑美联储治理结构。

确立财政部作为数字美元发行方。

静待合适的地缘政治时机(可能是「海湖庄园协议」)揭晓新架构。这绝非温和改革,而是对1913年秩序的彻底颠覆——将货币权力从金融体系归还政治主体。

若棋局成功,美国将迈入以透明化、数字化通道及混合比特币抵押框架为基石的新货币纪元。若棋局失败,旧体系将加固掌控,变革之窗恐需再等一代人方能重启。

无论如何,战争已然打响。

比特币不再仅仅是资产,它已成为两个对立未来之间的分界线。双方都未能理解的是,最终双方都将输给绝对稀缺性和数学真理。当两大巨头争夺控制权时,请做好应对意外的准备——保重,MarylandHODL

作者评论:

本文采用原创思维结合聊天增强技术(OTCE)完成。笔者非专业写作者亦无此志向,仅致力于以独特视角呈现既熟悉又新颖的观点,使内容更易于读者消化理解。凡涉及原创思想均会标注来源。

文中探讨的问题与概念均源于我对家庭未来发展的个人思考。所有文章均不构成财务建议。我鼓励您积极互动:将文章复制至常用LLM模型,开启语音模式,展开动态对话。欢迎随时提问、探讨影响或质疑观点。

与诸位相同,我亦是摸索前路的小人物。个体不过是宏大集体的组成部分,而众志成城方能凝聚蜂群智慧——正是这种集体智慧将推动我们迈向下一个进化新纪元。

以下内容为友情赞助提供

全网新项目分享交流群

扫码进群,获取最新项目资讯